8月棉花供应充足叠加淡季氛围下需求长期处于偏弱的格局,棉花现期货继续大幅下跌。同时内外共振下,国内棉价创下近4年来的最低位。之后宏观层面利好,外围市场释放积极信号,棉价小幅回弹。据生意社商品行情分析系统,8月28日3128B级皮棉现货价格在14940元/吨,较月初下跌2.98%。

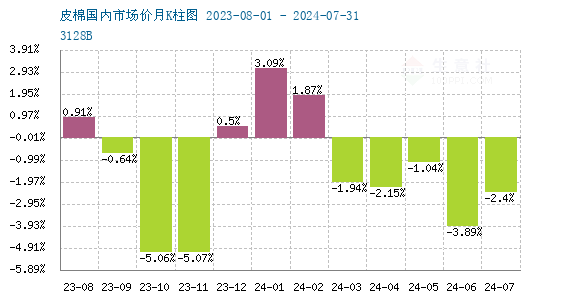

从下图来看,截至8月棉花现货价格已经连续下跌6个月,相较年初的价格,已经下跌超9%,同比下跌17.36%,是近四年来的最低位。

8月行情走势回顾:

8月上半月棉价跌幅较大:国内供应维持宽松预期、需求未见明显转好以及宏观层面缺乏有效利好刺激等,都使得棉价维持承压偏弱运行。加上市场对新棉丰产预估较强,供应端宽松局面进一步显现。

8月下半月棉价震荡上涨:受美棉种植面积、产量大幅减少;全球产量、期末库存库存环比均有调降利好刺激带动美棉行情上涨,此后美联储鲍威尔证实将很快开启降息,全球股市和商品期货反应积极。ICE棉花期货重回70以上,外盘带动下,内外棉价互动,叠加临近9月,下游需求略有改善,带动国内棉价上行。

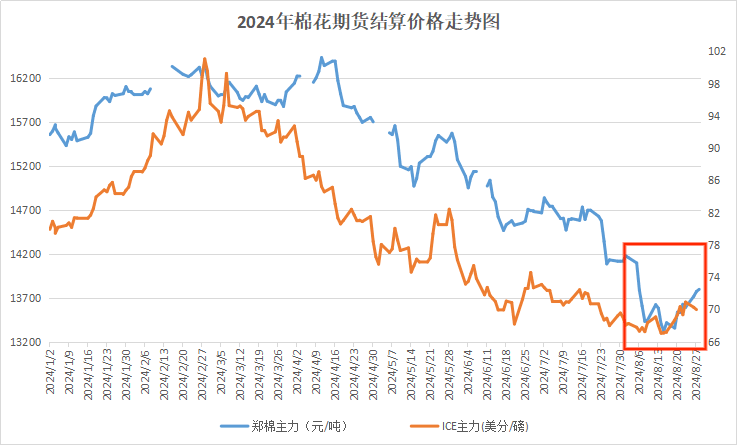

郑棉美棉联动 双双大跌后小幅反弹

棉花期货内外联动性较强,期棉上涨与美元指数持续走弱有一定关系,美棉的强势上涨也带动郑棉反弹。8月郑棉结算价最低在13320元/吨后,美棉结算价最低在67.05美分/磅,之后美联储降息预期加大,宏观利好下期货价格出现反弹。截至28日,郑棉主力合约结算价在13795元/吨,较月初下跌2.68%。

2024年国内新棉预期产量和进口棉增长

据国家棉花市场监测系统最新调查结果显示,预计2024年全国棉花平均单产为147.2公斤/亩,同比增长3.2%。按照6月份实播面积调查结果4083.3万亩测算,2024年棉花总产量预计为601万吨,同比增长1.8%。

据统计数据显示,截止8月26日,棉花商业总库存200.91万吨,国内棉花商业库存平缓下降,陈棉库存中性。进口棉持续增加,2024年7月我国进口棉花约20万吨,环比增加约4万吨,同比增长约80.8%。,至此已连续12个月度进口量超过15万吨。1-7月我国进口棉花约200万吨,同比增长约191.7%。进口棉相比国产棉具有明显性价比优势,纺企对进口需求有所提升。

2024/25年度全球棉花总产预期调减

根据美国农业部发布的8月份全球棉花供需预测,2024/25年度美国棉花种植面积、产量、出口和期末库存环比均减少。根据美国全国农业统计服务局(NASS)的调查,美国棉花产量预计为328.9万吨,环比减少41.2万吨,美国棉花平均单产预计为840磅/英亩,环比略微减少。最新的预警显示,美国产棉区干旱比例继续上升,或有助于棉价进一步企稳回升。

2024/25年度:新年度全球棉花总产预期2561.2万吨,环比调减55.6万吨,减幅2.1%;全球消费量预期2530.2万吨,环比调减21.4万吨,减幅0.8%;出口量948.0万吨,环比调减22.9万吨,减幅2.4%;全球期末库存1689.7万吨,环比调减109.3万吨,减幅6.1%。

“金九”气氛有所升温 季节性需求略有改善

当前市场交投较前期稍有转好,出货增加,纺企棉纱库存量窄幅下降。下游市场新增订单略有增加,市场对于纺织传统旺季启动仍有一定期待,对棉价有一定支撑,但订单持续性还有待验证。织造方面,截至8月23日,全国织布厂开机率为42.3%,月环比增长3.4%。随着“金九银十”气氛逐步升温,场内开工或有好转迹象,但订单整体提升有限。

后市预测:近期新疆高温持续,但丰产预期不变,各棉区将陆续进入吐絮期,生长进度较往年偏快,新年度新花上市时间或提前至九月下旬,新棉收购存在不确定性。综合来看,外围宏观及新棉增产的利空情绪已逐渐释放,棉价底部或已形成,临近9月下游需求略有好转,短期棉价存在小幅反弹的可能性,但目前新增订单有限,实际落地情况仍存不确定性,棉价反弹幅度受限。后续继续关注疆棉和美棉产地天气情况以及外围宏观层面对棉价的影响。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。