在成本端的带动下PTA大幅下跌,同时PTA处于供大于求的局面,累库压力持续。预计后市PTA将走高库存逻辑,继续抛空操作为主。策略:TA2005:延续抛空操作。

2月以来,PTA期货市场探底后震荡上涨,PTA现货市场震荡格局,现货价格多围绕在4300-4380附近震荡。从生产效益来看,由于节后PX价稳中上行,加工差在350-480之间波动。从供需面来看,由于上下游开工的不一致性,PTA累库压力增加,多创指标刷新历史极值。

成本端:

PX市场交投气氛一般,主要原因为ACP正在商谈,本月ACP商谈失败,最后商谈范围在640-820美元/吨CFR亚洲。据了解,近期PX船运货物均在正常交易,但极个别PTA企业储罐出现爆仓的情况。价格方面,截至2月28日,亚洲PX市场收盘价格在687.33美元/吨CFR中国和669.33美元/吨FOB韩国,环比上周降8.4和8.6个百分点,较节前分别降低13.22和13.52个百分点。国内情况来看,中石化PX2月结算价格6100元/吨(现款6070元/吨),较1月份降600元/吨。3月挂牌价格为6200元/吨,较2月份降100元/吨。

需求端:

受疫情影响,聚酯各产品库存积累以及员工返岗等因素影响,2月聚酯开工负荷呈现先高后低走势,聚酯负荷从月初67.4%下降至59%附近,2月聚酯预估在62~63%左右,聚酯产量在290万吨附近。追溯历史,2月负荷创近7年新低。不过下游企业陆续恢复生产,虽然工人到岗以及物资准备仍是制约工厂负荷提升的主要因素,但各地区相继出台严格防控有序复工措施,工人到岗率正趋于增加,物流运输方面也略有好转,但车辆通行以当地人员及车辆为主,部分地区针对外地车辆及人员仍有一定限制。上周聚酯工厂成交气氛尚可,市场报价波动不大,但实际成交以商谈为主。截至2月27日,江浙地区化纤织造综合开机率在38%附近,环比上升22个百分点,增幅比上周加快13个百分点。乐观估计3月10日江浙地区化纤织造综合开机率或攀升至70%-80%附近水平。

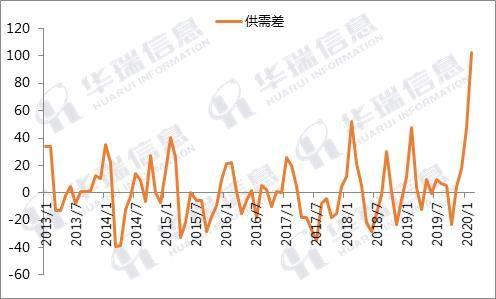

供应端:单月PTA累库近百

而PTA装置春节期间多维持正常水平,节后虽然受库存影响,部分装置降负,但降幅相对有限,从月初高位89%下降至低点78%附近。根据目前的检修计划来看,预计2月的产量在350-360万吨左右。因此PTA供需累库压力剧增,单月累库幅度扩大至90~100万吨附近,同样创历史新高。

社会库存或超300万吨

另外,PTA总社会库存同样创新高,根据2月的累库幅度,至2月底,预计PTA社会库存将突破300万吨。而在前期,最高的社会库存是在2015年一季度左右,那是的社会库存在250~260万吨左右。从库销比来看,目前的库销比也已经到了30多天水平,已经追平近年的高点。

后市来看,由于目前3月份PTA公布的检修计划仍不多,PTA供应仍相对偏高,随着各地积极帮助工人返岗,下游复工提速,预计3月聚酯负荷逐渐提升,累库幅度收敛明显。考虑目前PTA社会库存基数较大,短期仍对PTA价格有制约。另一方面,目前PTA加工差偏低水平,关注PX成本对PTA价格的推动影响。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。