摘要

逻辑:从中线供需角度考虑,镍预期供需并不乐观,未来印尼镍铁供应忧虑较重,随着印尼镍铁新增产能陆续投产,2020年四季度到2021年一季度镍铁供应或逐渐过剩,镍价可能仍将再次向下寻底,全球镍供应或需部分产能彻底出清,叠加新能源汽车消费加速,镍价才能迎来真正拐点。

但是三季度来看,印尼镍铁压力早已在市场预期之内,当前价格一定程度已经反映中线利空压力,即便印尼镍铁投产速度有所加快,对当前价格影响也相对有限,在预期利空真正兑现、供需实质转为过剩之前,反复炒作该因素可能意义不大。中线镍供应过剩时间点或在四季度以后,三季度可能仍维持平衡状态,镍当下供需尚可,反而需要警惕预期之外的变故发生,一旦预期供应无法兑现,在偏强大环境中预期差修复行情可能较为剧烈。

近期高镍铁和废不锈钢价格持续攀升,中线镍矿供应偏紧,镍矿价格高企抬升镍铁成本,不锈钢需求对镍价正反馈可能继续加强,国内新能源汽车需求亦在逐步复苏,欧洲新能源汽车销量迅猛增长,三季度镍价或易涨难跌。而且当前菲律宾和印尼镍供应维持紧绷状态,继续超预期提升的可能性较低,反而一旦部分供应受到影响,则现有的平衡格局将被完全打破,从而激发镍价出现一轮阶段性的上涨行情。

2020年三季度镍策略:看涨,预计沪镍于11-13万区间运行。不过因中线供需仍不乐观,三季度镍价上涨或为阶段性行情。镍策略风险点:印尼镍矿政策变动、各国央行政策尤其中国金融货币政策超预期调整。

一镍中线压力偏大

镍中线供应压力较大,镍铁过剩几乎成为“共识”,未来全球镍平均成本可能进一步下滑,从产业链长期格局来看,镍价可能尚未见底,全球镍供应或需部分产能彻底出清,叠加新能源汽车消费加速,镍价才能迎来真正拐点。

不过因印尼镍铁压力早已在市场预期之内,当前价格一定程度已经反映中线利空压力,即便印尼镍铁投产速度有所加快,对价格影响也相对有限,在预期利空真正兑现、供需实质转为过剩之前,反复炒作该因素可能意义不大。中线镍供应过剩时间点或在四季度以后,三季度可能仍维持平衡状态,镍当下供需尚可,反而需要警惕预期之外的变故发生,一旦预期供应无法兑现,在偏强大环境中预期差修复行情可能较为剧烈。

全球镍供应增量主要在于印尼镍铁和湿法产能。

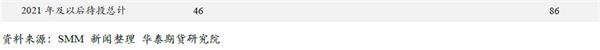

印尼NPI是拉动全球原生镍供应增长的核心引擎,2020年二季度开始印尼NPI产量超过中国成为全球最大的镍铁生产国,且后期其产量仍将维持一个上升态势。2019-2021年印尼NPI新增产能主要分为五个部分,分别为青山印尼Morowali、青山印尼Weda Bay、德龙印尼、金川WP、其他企业。其中金川WP项目已经在2019年全部投产,2020年印尼NPI新增产能主要是青山印尼Morowali、青山印尼Weda Bay和德龙印尼二期项目。据最新投产情况了解,2020年已经投产21万金属吨产能,年内可能仍将继续投产12.5万金属吨,2021年及以后仍将有近46万金属吨的产能待投产。

中长线镍铁供应压力巨大,如果一切供应按预期兑现,则在2020年四季度可能会逐渐出现明显过剩。

虽然中国也有大量的镍铁新增产能待投产,但2020年初印尼禁止镍矿出口之后,中国镍矿供应已经无法满足镍铁生产,国内镍铁产能过剩严重,中国镍铁产量取决于镍矿供应,因此中国镍铁新增产能不必太过关注,对中国镍铁产量的研究主要转为对中国镍矿供应的研究。

目前全球新增的镍湿法产能主要有四个,分别为:OBI岛项目(力勤矿业与印尼哈利达集团),格林美苏拉威西镍钴湿法项目(青山集团、格林美与邦普循环等),纬达贝工业园项目(青山集团、振石集团、华友钴业等),摩罗瓦里工业园项目(华友钴业,青创国际、沃源控股等)。这些产能中,最快投产的可能是OBI岛项目,可能在2020年四季度或者2021年投产,而其次为格林美苏拉威西镍钴湿法项目,该项目可能在2021年后投产。不过湿法产能不具备火法镍铁产能的快速复制性,湿法产能的投产往往有较大不确定性,因此这些产能是否能如实投产仍需要进一步跟踪。湿法产能投产将会削弱精炼镍在三元电池领域的需求。

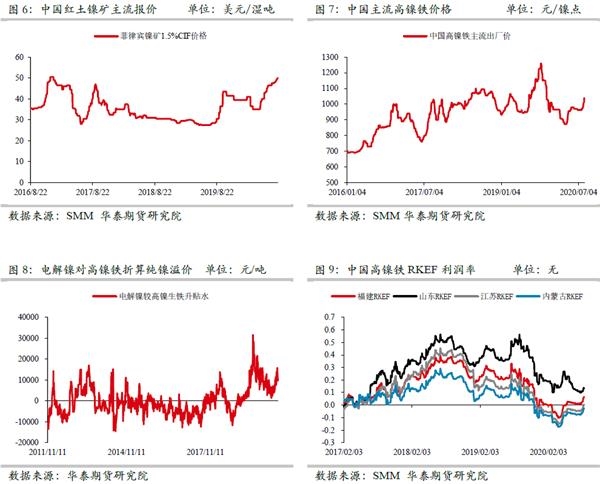

受镍矿供应与利润的影响,2020年中国NPI产量同比明显下滑,而印尼NPI新增产能不断投产,2020年二季度印尼NPI产量开始超过中国。印尼NPI产能成本较低,平均成本约600-650元/镍点,而国内镍铁成本受镍矿价格影响较大,目前平均成本约900-1100元/镍点。未来随着印尼NPI产能大量投产,全球镍平均成本可能明显下移。

二中线镍矿供应可能异常紧张

受镍矿供应不足的影响,我们预计2020年中国镍铁产量将较2019年下滑约7万金属吨,且2021年一季度镍矿供应将异常紧张,中国镍铁产量可能进一步下滑,一定程度缓解印尼镍铁供应压力。

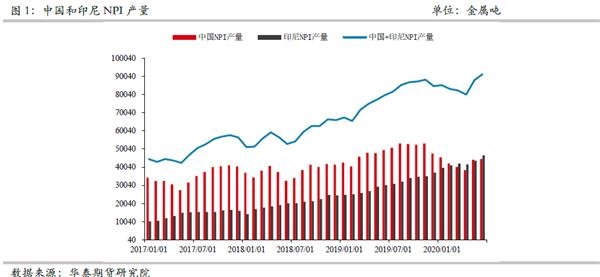

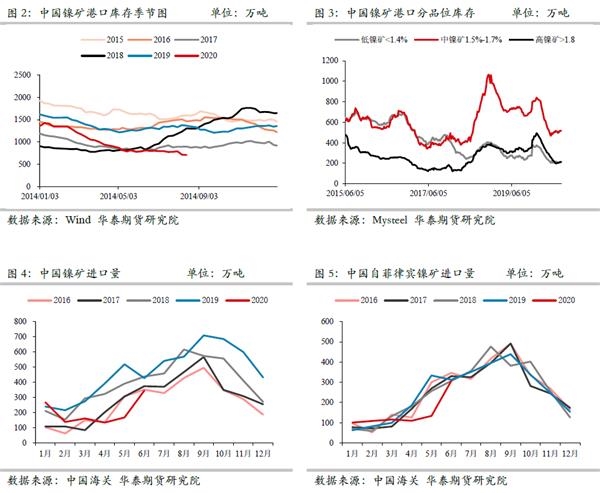

中国镍铁产量主要取决于镍矿供应量,2020年初印尼禁止镍矿出口之后,中国绝大部分镍矿进口量来自于菲律宾,菲律宾镍矿出口的季节性因素对中国镍矿供应影响较大。以下为中国镍矿港口库存与进口量情况。

中国海关数据显示,2020年上半年中国镍矿进口实物量同比下降约41%,而且3月份开始菲律宾高品位镍矿出口量降为零,因此2020年上半年中国镍矿进口金属量同比降幅可能接近50%。

中国自菲律宾的镍矿进口量季节性非常明显,菲律宾镍矿主产区的雨季一般在11月到次年的4月,菲律宾镍矿出口量一般在8-9月份达到年内峰值,10月份开始逐步下滑,11月份降幅明显,12月份降至低谷。

今年受疫情影响菲律宾上半年镍矿出口明显下降,目前已经接近八月份中旬,而中国镍矿港口库存仍处于历史低位,往年同期已经开始明显累库,为菲律宾雨季期间的镍矿用量进行备库。后面仅三个月时间中国镍铁厂可能无法储备足够的镍矿库存,这期间不仅要满足镍铁厂正常生产用量,还要为后期近半年时间的雨季期间备库,所以后期在菲律宾镍矿主产区进入雨季后,国内镍矿供应可能会异常紧张。而且若后面三个月菲律宾镍矿出口再受影响,则可能对中国镍矿供应影响巨大。2020年四季度到2021年一季度,国内镍铁产量可能受镍矿影响继续下滑,一定程度缓解印尼镍铁供应压力。

同时,也需要关注印尼镍矿出口政策是否会有变数,如果印尼再次放开镍矿出口,则中国镍矿供应瓶颈打开,中线镍铁供应过剩幅度加剧。不过目前来看印尼再次放开镍矿出口的可能性较小,此举并不符合印尼的国家利益。

三三季度镍铁价格坚挺

二季度以来中国镍矿价格持续攀升,临近四年以来的峰值,镍矿供应一直处于偏紧状态,且未来将会更加紧张,当前国内大型镍铁厂备库相对充裕,但中小型镍铁厂镍矿储量不足。国内多数镍铁厂仍处于盈亏边缘,受成本支撑三季度高镍铁价格亦难有松动。

七月下旬以来,不锈钢厂集中采购高镍铁,加上受镍矿影响高镍铁成本持续抬升,半个月以来高镍铁价格一路攀升,不锈钢厂对废不锈钢采购价格亦连番上涨。印尼镍铁投产量最大的镍不锈钢企业,近段时间以来在国内和印尼不断的大量采购高镍铁和废不锈钢,可能表明后市镍铁供应压力并非如预期想象的大。当前印尼和菲律宾镍供应基本已经处于紧绷状态,继续超预期提升的可能性较低,反而一旦部分供应受到影响,则现有的平衡格局将被打破,从而激发镍价上行。

四不锈钢对镍需求强劲

一季度受疫情影响不锈钢产量出现一定幅度的下滑,二季度需求回暖,300系不锈钢产量创出历史新高,三季度300系不锈钢产量将继续攀升。近期不锈钢利润回升,但不锈钢厂开工率大多处于高位,后期增量主要通过其他系列转产的途径。

即便300系不锈钢供应处于峰值,300系不锈钢库存却并未有明显累升,前期反而一路下滑,或表明需求强劲。随着传统消费旺季即将来临,后期不锈钢需求可能维持高位,而且当前不锈钢利润好转,不锈钢产量可能亦将维持高位,从而支撑镍消费。

七月下旬以来不锈钢价格持续上涨,但因为市场占有量最大的青山集团一直未开出304九月卷板期盘,其他不锈钢厂亦因原料价格高企而上调报价,此轮304不锈钢价格上涨过程中下游企业采购量并不多,当前下游原料库存偏低,而市场上现货资源亦较少,货源多数仍掌握在卖方手中,后期一旦下游企业因刚需集中采购,容易形成卖方市场,可能导致不锈钢出现新一轮的拉升行情,从而为镍铁和镍价带来正反馈。

五新能源汽车消费复苏

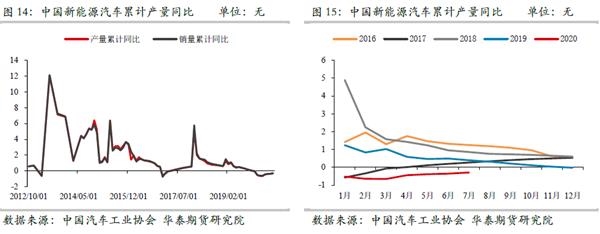

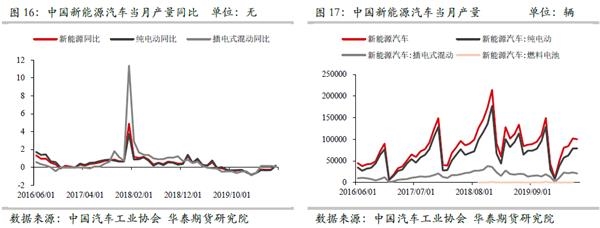

7月下旬特斯拉CEO埃隆·马斯克表示,“如果你们(镍生产商)以环保的方式高效开采镍,特斯拉将给你们一份长期的大合同。”自2019年三季度中国新能源汽车补贴退坡后,中国新能源汽车产量明显下滑,且在2020年初磷酸铁锂技术突破后,三元电池对镍需求短期进入低谷。

马斯克此举导致新能源对镍的需求再次引起市场关注,新能源车企对原料的激烈争夺战有可能从钴锂蔓延到镍领域,未来甚至不排除新能源车企直接进军镍矿领域的可能,同时亦表明含镍的三元电池未来前景光明。

2020年以来随着欧洲日韩等国加速电动化转型,欧洲新能源汽车市场正在崛起,2020年上半年欧洲新能源汽车销量正在以极快的速度赶超中国。Marklines发布的数据显示,欧洲1-6月新能源汽车销量增速强劲,同比增长55.1%至40.33万辆。而根据中汽协发布的数据显示,2020年1-6月中国新能源乘用车累计销量35.2万辆,同比下降38.5%。2020年上半年欧洲市场新能源汽车销量赶超中国5.13万辆。

据欧洲各国近日发布的数据显示,7月份德国、法国和英国等八个主要欧洲国家的新能源汽车销量同比增长近214%。其中德国、法国和英国销量同比增长分别为289%、298%和286%,增速远超中国。

而根据欧洲汽车工业协会(ACEA)发布的数据显示,2020年上半年欧盟(EU)、欧洲自由贸易联盟(EFTA)和英国的乘用车销量共计510万辆,同比下滑39.5%,增速降至十几年来的最低水平。欧洲各国受疫情影响汽车销量大幅下滑,但新能源汽车销量却异军突起,或得益于这些国家的电动化转型加速,后期若随着疫情影响逐渐消退,欧洲新能源汽车销量增速可能进一步增长。

同时,中国的新能源汽车产销量亦在逐步恢复,据中汽协数据显示,2020年7月份中国新能源汽车产销量同比分别增15.6%和19.3%,自2019年三季度补贴退坡以来同比增速首次转正。SMM数据显示,7月份中国三元材料产量环比上涨18.4%,同比增加31%,高镍三元采购量增加明显。虽然7月份的新能源汽车产量同比增速转正一定程度得益于去年同期基数偏低的原因,但中国新能源汽车消费仍在不断复苏,高镍三元电池亦在不断推进。8月份初韩国锂电池巨头之一SK Innovation表示其研制的全球首个含镍90%的NCM9电池将商业化生产,未来三元电池含镍量将进一步提升。

因此,虽然当前新能源汽车占镍消费比例偏低,但未来前景一片向好,且欧洲市场迅猛突起,高镍三元电池亦或成为未来主流,前期全球新能源汽车增速低迷的状况正在不断改善,后期潜力强劲。

六镍观点

因此,从中线供需角度考虑,镍预期供需并不乐观,未来印尼镍铁供应忧虑较重,随着印尼镍铁新增产能陆续投产,2020年四季度到2021年一季度镍铁供应或逐渐过剩,镍价可能仍将再次向下寻底,全球镍供应或需部分产能彻底出清,叠加新能源汽车消费加速,镍价才能迎来真正拐点。

但是三季度来看,印尼镍铁压力早已在市场预期之内,当前价格一定程度已经反映中线利空压力,即便印尼镍铁投产速度有所加快,对当前价格影响也相对有限,在预期利空真正兑现、供需实质转为过剩之前,反复炒作该因素可能意义不大。中线镍供应过剩时间点或在四季度以后,三季度可能仍维持平衡状态,镍当下供需尚可,反而需要警惕预期之外的变故发生,一旦预期供应无法兑现,在偏强大环境中预期差修复行情可能较为剧烈。

近期高镍铁和废不锈钢价格持续攀升,中线镍矿供应偏紧,镍矿价格高企抬升镍铁成本,不锈钢需求对镍价正反馈可能继续加强,国内新能源汽车需求亦在逐步复苏,欧洲新能源汽车销量迅猛增长,三季度镍价或易涨难跌。而且当前菲律宾和印尼镍供应维持紧绷状态,继续超预期提升的可能性较低,反而一旦部分供应受到影响,则现有的平衡格局将被完全打破,从而激发镍价出现一轮阶段性的上涨行情。

七镍供需平衡表

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。