2021年涤纶POY月涨跌情况

根据生意社价格监测显示,今年涤纶长丝市场行情维持震荡上行运行,全年涤纶FDY(150D/96F)涨24.65%,POY(150D/48F)涨21.87%,DTY(150D/48F低弹)涨14.01%。

| 商品 | 年初价格 | 年末价格 | 年涨跌 |

| 涤纶FDY | 5992.86 | 7470 | 24.65% |

| 涤纶POY | 5940 | 7238.89 | 21.87% |

| 涤纶DTY | 7688.18 | 8765.45 | 14.01% |

1月到3月中旬,受原油受国内疫情影响,多地实行原地过年政策,春节前对节后需求乐观预期,下游投机性需求增加,叠加原油大涨成本端提振,助推价格上涨。之后,随着原料价格炒作上涨至高位,加上节后实际需求一般,节前透支一部分需求,导致下游投机性备货积极性下降,价格出现回落;7月在原料提振短暂反弹后,因季节需求订单偏弱8月出现回落,9月中旬开始受原料再次拉涨明显利好支撑下,于10月底到达年内最高价;最后在双控及需求偏弱影响下,价格出现下跌。

2021年主要是受到成本提振,预计进入2022年涤纶长丝市场仍存在较多利空因素,具体来看:

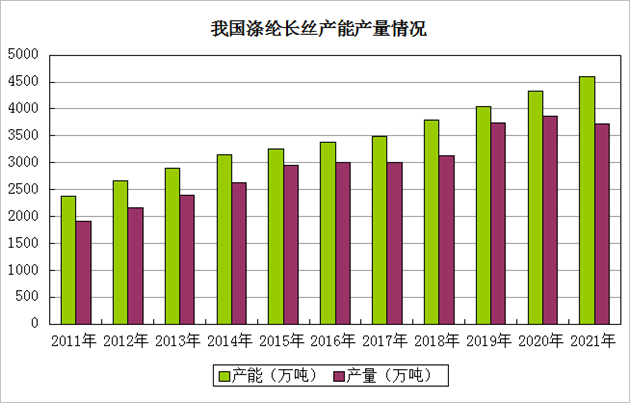

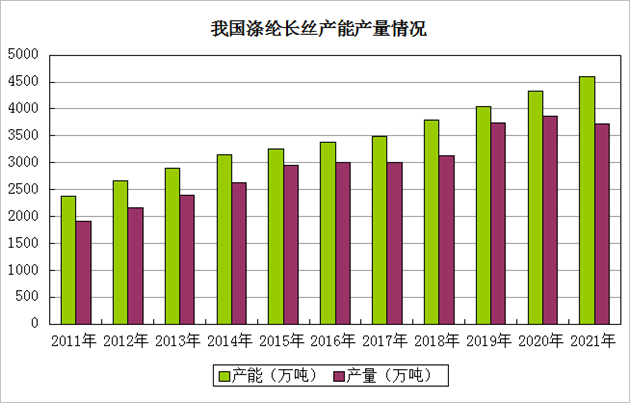

供应将持续增加

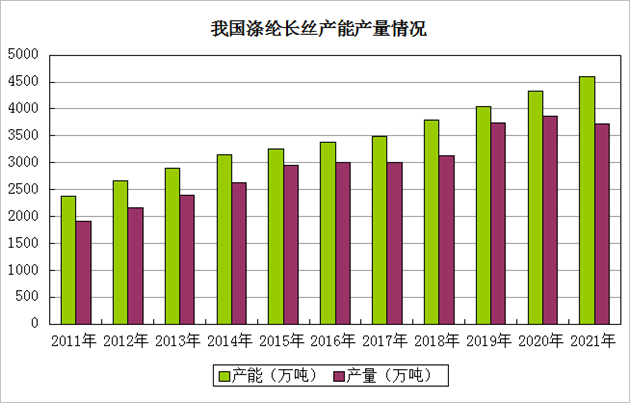

近年来,我国涤纶长丝行业产能持续扩张。涤纶长丝产能逐年增长,截止2020年总产能达4326万吨。据了解,2021年涤纶长丝年内供应持续增加,涤纶长丝267万吨/年。

2021年国内涤纶长丝新增产能情况

| 名称 | 装置产能(万吨) | 投产日期 | 产品 | 地点 |

| 恒逸新材料 | 25 | 2021年1月份 | 涤纶长丝POY/FDY | 海宁市 |

| 福建逸锦 | 25 | 2021年2月份 | 涤纶长丝FDY | 晋江市 |

| 新凤鸣中跃 | 30 | 2021年4月份 | 涤纶长丝POY | 湖州市 |

| 恒逸新材料 | 25 | 2021年7月份 | 涤纶长丝POY | 海宁市 |

| 新凤鸣独山能源 | 60 | 2021年7月份 | 涤纶长丝FDY | 平湖市 |

| 恒鸣二期 | 30 | 2021年7月份 | 涤纶长丝FDY | 绍兴市 |

| 恒鸣三期 | 30 | 2021年11月份 | 涤纶长丝POY | 绍兴市 |

| 潍坊华宝 | 12 | 2021年11月份 | 涤纶长丝POY | 潍坊市 |

| 嘉通能源 | 30 | 2021年12月份 | 涤纶长丝POY | 南通市 |

| 合计 | 267 |

总体看涤纶长丝年内供应持续增加,年内聚酯产能410万吨/年,其中涤纶长丝267万吨/年,占65.12%,涤纶长丝产能增速8.21%。具体看,产能投放主要集中在下半年,但8-10月份内受国家双控政策影响,涤纶长丝产能投放出现空白期。2022年,据数据统计,国内新增涤纶长丝产能500余万吨,考虑到目前国家双控政策及疫情等因素将影响产能投放进度,因此预计2022年实际有效投放产能在250-300万吨附近,同比增幅7.8%附近。我国东南沿海地区龙头企业之间竞争将进一步加剧,行业集中度也将进一步提升,产业链配套将更加完善。但下游需求增速或放缓,未来供应过剩依旧是一大难题。

成本支撑将减弱

2021年原油一路高歌猛进,震荡上涨,创近几年新高。据生意社监测,WTI原油从年初的48美金上冲到10月下旬的80美金上方,年尾震荡回落调整。2021年WTI年度总体涨幅达55.39%,布伦特原油涨幅在50.65%。2021年油价上涨的核心逻辑基本与疫情演变趋势高度相关,另外,通胀预期宏观背景下,供应收紧和经济复苏也为油价上行提供了动力。但2022年全球原油供应会继续增长,向疫情以前水平靠拢。伊核协议重启谈判,伊朗原油或重回市场,OPEC也正常执行增产计划,多国释放战略库存造成供应边际增量引发较大供应压力。另外,Omicron变异毒株对原油需求潜在影响,全球原油供需格局转弱。预计2022年原油市场整体供应端利空,下行驱动较强。

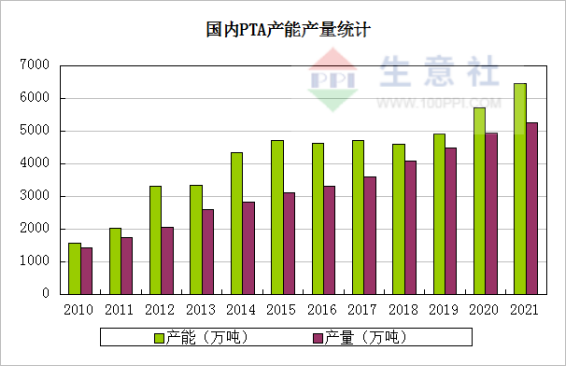

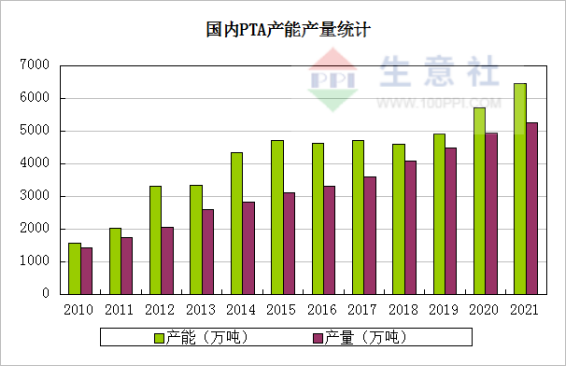

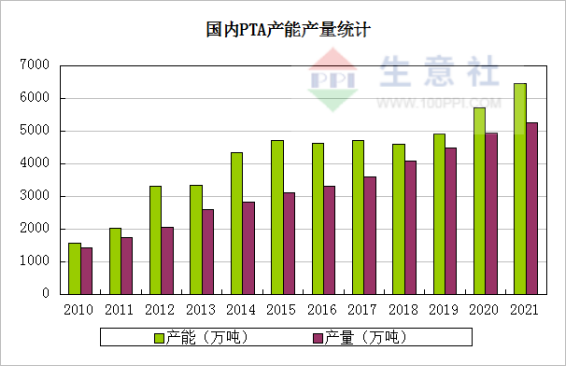

PTA处于历史上第二轮快速扩能周期中,PTA年度产能、产量均创历史新高。截至2021年年底PTA产能名义产能为7122万吨,剔除长期停车的产能,有效产能为6442万吨,产能过剩程度日益严峻,随着国内产能快速扩张,装置一体化、规模化发展竞争下,行业过剩压力进一步加重,效益进一步压缩。

2022-2023年国内PTA新增产能情况

| 公司名称 | 产能(万吨) | 投产时间 | 地址 |

| 逸盛新材料2# | 330 | 2022年Q1 | 宁波 |

| 恒力石化6#7# | 500 | 2022年Q2 | 惠州 |

| 富海威联石化 | 250 | 2022年Q2 | 东营 |

| 合计 | 1080 | ||

| 三房巷3# | 320 | 2022年底 | 江阴 |

| 仪征 | 300 | 2023年 | 仪征 |

| 宁波台化 | 150 | 2023年Q1 | 宁波 |

| 海南逸盛二期 | 250 | 2023年 | 洋浦 |

| 桐昆嘉通 | 500 | 2023年 | 如东 |

| 合计 | 2270 |

短期来看,PTA受到原油持续上行提振,依旧将维持上行。但长期来看,国际原油供应偏利空价格运行重心将震荡下移,另外,PTA行业各产品处于产能扩张周期,2022年PTA产能仍是投产高峰,新投装置以大炼化为主,全年预计新增超过1000万吨产能陆续投入。上游的扩张速度远超下游,终端需求延续恢复性增长,因此2022年全年PTA供应压力也是不减。

终端需求弱复苏

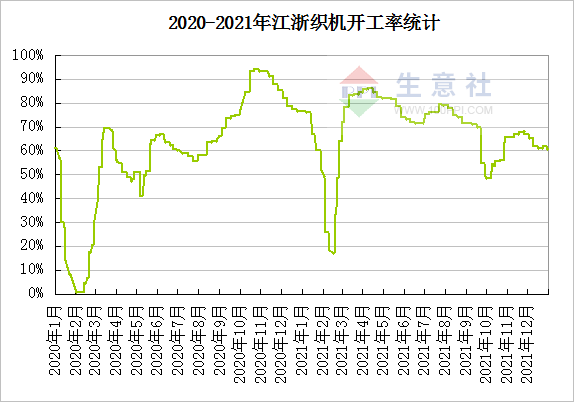

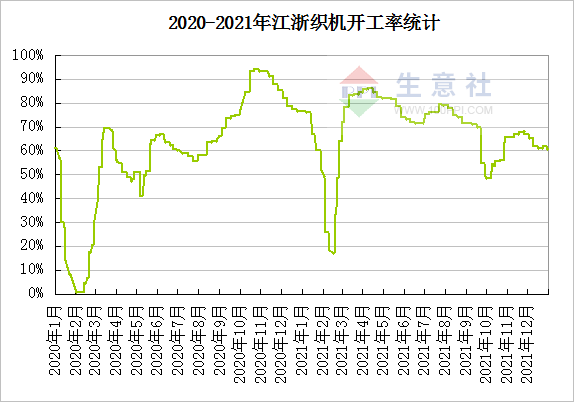

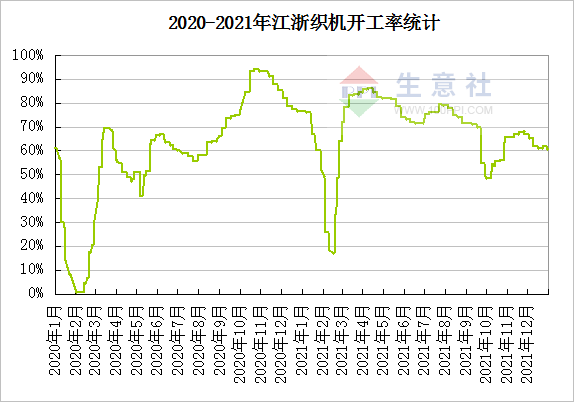

2021年江浙织机综合开机平均开工率69%,较2020年上升8个百分点。上半年订单较好,处于历史同期水平,下半年订单一般,叠加江浙地区局部地区限电依旧,织造加工率整体走弱。

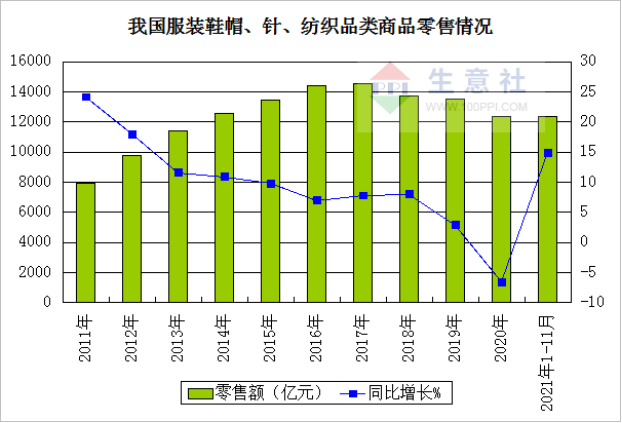

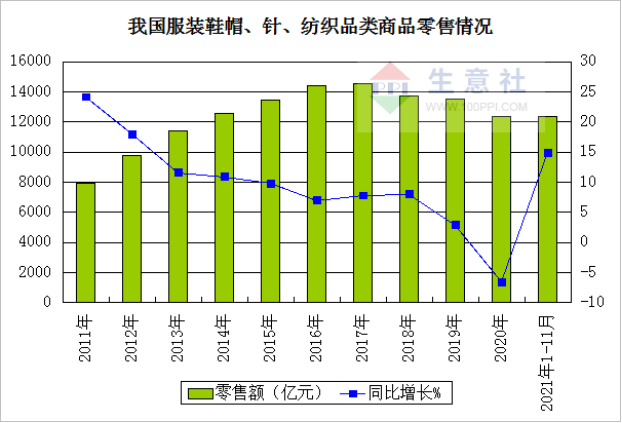

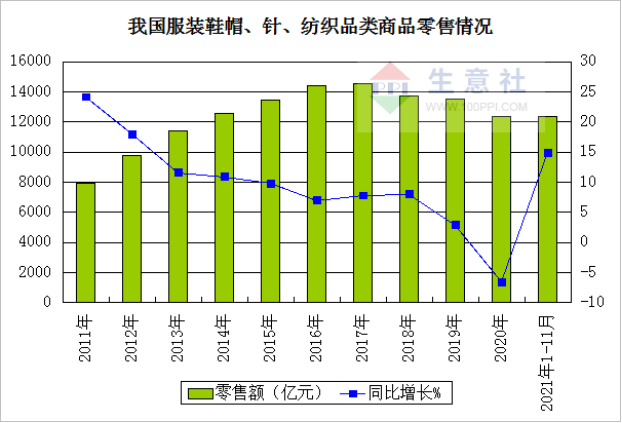

从终端纺织行业来看,国家统计局数据,2021年1-11月份,服装鞋帽、针纺织品类商品零售额12363亿元,同比增长14.9%。纺织品服装内需市场稳步恢复,主要得益于2020年低基数效应。2021上半年国内终端纺织品消费保持高速增长,但7、8月开始销售增速明显回落,持续多月下滑,部分月份低于去年同期。总体来看,内需市场呈现弱复苏现象,未来趋势有望延续。

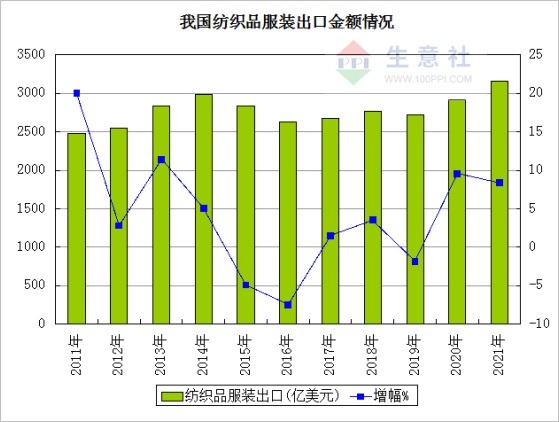

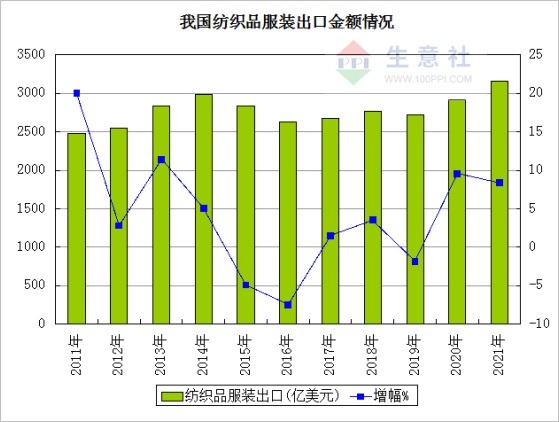

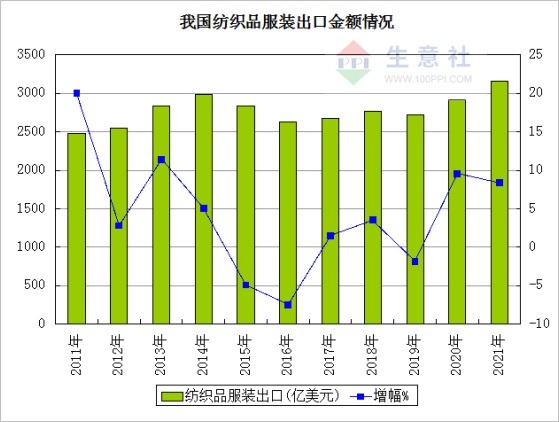

出口方面,2021年全国纺织品服装出口额3154.7亿美元,同比增长8.4%,超过2014年,创历史新高,实现“超预期”增长。出口表现亮眼的原因仍然在于疫情,国内继续补充国际供应的缺失。海外在2021年已经进行了一轮补库,但仍没有回到疫情前的水平。预计2022年特别是东南亚一些国家供应逐步恢复,替代效用将减弱,国内纺织品服装出口将面临下滑。

综合来看,临近春节假期,下游织造工厂已经陆续放假,开工率已降至15%以下,短期受成本利好支撑,价格总体来说平稳调整为主。中长期来看,原油供应偏利空,PTA行业各产品仍处于产能扩张周期,上游的扩张速度远超下游,因此成本支撑力度将下滑。另外,终端需求端则延续恢复性增长,因此2022年涤丝价格整体走势将回落。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。

2021年涤纶POY月涨跌情况

根据生意社价格监测显示,今年涤纶长丝市场行情维持震荡上行运行,全年涤纶FDY(150D/96F)涨24.65%,POY(150D/48F)涨21.87%,DTY(150D/48F低弹)涨14.01%。

| 商品 | 年初价格 | 年末价格 | 年涨跌 |

| 涤纶FDY | 5992.86 | 7470 | 24.65% |

| 涤纶POY | 5940 | 7238.89 | 21.87% |

| 涤纶DTY | 7688.18 | 8765.45 | 14.01% |

1月到3月中旬,受原油受国内疫情影响,多地实行原地过年政策,春节前对节后需求乐观预期,下游投机性需求增加,叠加原油大涨成本端提振,助推价格上涨。之后,随着原料价格炒作上涨至高位,加上节后实际需求一般,节前透支一部分需求,导致下游投机性备货积极性下降,价格出现回落;7月在原料提振短暂反弹后,因季节需求订单偏弱8月出现回落,9月中旬开始受原料再次拉涨明显利好支撑下,于10月底到达年内最高价;最后在双控及需求偏弱影响下,价格出现下跌。

2021年主要是受到成本提振,预计进入2022年涤纶长丝市场仍存在较多利空因素,具体来看:

供应将持续增加

近年来,我国涤纶长丝行业产能持续扩张。涤纶长丝产能逐年增长,截止2020年总产能达4326万吨。据了解,2021年涤纶长丝年内供应持续增加,涤纶长丝267万吨/年。

2021年国内涤纶长丝新增产能情况

| 名称 | 装置产能(万吨) | 投产日期 | 产品 | 地点 |

| 恒逸新材料 | 25 | 2021年1月份 | 涤纶长丝POY/FDY | 海宁市 |

| 福建逸锦 | 25 | 2021年2月份 | 涤纶长丝FDY | 晋江市 |

| 新凤鸣中跃 | 30 | 2021年4月份 | 涤纶长丝POY | 湖州市 |

| 恒逸新材料 | 25 | 2021年7月份 | 涤纶长丝POY | 海宁市 |

| 新凤鸣独山能源 | 60 | 2021年7月份 | 涤纶长丝FDY | 平湖市 |

| 恒鸣二期 | 30 | 2021年7月份 | 涤纶长丝FDY | 绍兴市 |

| 恒鸣三期 | 30 | 2021年11月份 | 涤纶长丝POY | 绍兴市 |

| 潍坊华宝 | 12 | 2021年11月份 | 涤纶长丝POY | 潍坊市 |

| 嘉通能源 | 30 | 2021年12月份 | 涤纶长丝POY | 南通市 |

| 合计 | 267 |

总体看涤纶长丝年内供应持续增加,年内聚酯产能410万吨/年,其中涤纶长丝267万吨/年,占65.12%,涤纶长丝产能增速8.21%。具体看,产能投放主要集中在下半年,但8-10月份内受国家双控政策影响,涤纶长丝产能投放出现空白期。2022年,据数据统计,国内新增涤纶长丝产能500余万吨,考虑到目前国家双控政策及疫情等因素将影响产能投放进度,因此预计2022年实际有效投放产能在250-300万吨附近,同比增幅7.8%附近。我国东南沿海地区龙头企业之间竞争将进一步加剧,行业集中度也将进一步提升,产业链配套将更加完善。但下游需求增速或放缓,未来供应过剩依旧是一大难题。

成本支撑将减弱

2021年原油一路高歌猛进,震荡上涨,创近几年新高。据生意社监测,WTI原油从年初的48美金上冲到10月下旬的80美金上方,年尾震荡回落调整。2021年WTI年度总体涨幅达55.39%,布伦特原油涨幅在50.65%。2021年油价上涨的核心逻辑基本与疫情演变趋势高度相关,另外,通胀预期宏观背景下,供应收紧和经济复苏也为油价上行提供了动力。但2022年全球原油供应会继续增长,向疫情以前水平靠拢。伊核协议重启谈判,伊朗原油或重回市场,OPEC也正常执行增产计划,多国释放战略库存造成供应边际增量引发较大供应压力。另外,Omicron变异毒株对原油需求潜在影响,全球原油供需格局转弱。预计2022年原油市场整体供应端利空,下行驱动较强。

PTA处于历史上第二轮快速扩能周期中,PTA年度产能、产量均创历史新高。截至2021年年底PTA产能名义产能为7122万吨,剔除长期停车的产能,有效产能为6442万吨,产能过剩程度日益严峻,随着国内产能快速扩张,装置一体化、规模化发展竞争下,行业过剩压力进一步加重,效益进一步压缩。

2022-2023年国内PTA新增产能情况

| 公司名称 | 产能(万吨) | 投产时间 | 地址 |

| 逸盛新材料2# | 330 | 2022年Q1 | 宁波 |

| 恒力石化6#7# | 500 | 2022年Q2 | 惠州 |

| 富海威联石化 | 250 | 2022年Q2 | 东营 |

| 合计 | 1080 | ||

| 三房巷3# | 320 | 2022年底 | 江阴 |

| 仪征 | 300 | 2023年 | 仪征 |

| 宁波台化 | 150 | 2023年Q1 | 宁波 |

| 海南逸盛二期 | 250 | 2023年 | 洋浦 |

| 桐昆嘉通 | 500 | 2023年 | 如东 |

| 合计 | 2270 |

短期来看,PTA受到原油持续上行提振,依旧将维持上行。但长期来看,国际原油供应偏利空价格运行重心将震荡下移,另外,PTA行业各产品处于产能扩张周期,2022年PTA产能仍是投产高峰,新投装置以大炼化为主,全年预计新增超过1000万吨产能陆续投入。上游的扩张速度远超下游,终端需求延续恢复性增长,因此2022年全年PTA供应压力也是不减。

终端需求弱复苏

2021年江浙织机综合开机平均开工率69%,较2020年上升8个百分点。上半年订单较好,处于历史同期水平,下半年订单一般,叠加江浙地区局部地区限电依旧,织造加工率整体走弱。

从终端纺织行业来看,国家统计局数据,2021年1-11月份,服装鞋帽、针纺织品类商品零售额12363亿元,同比增长14.9%。纺织品服装内需市场稳步恢复,主要得益于2020年低基数效应。2021上半年国内终端纺织品消费保持高速增长,但7、8月开始销售增速明显回落,持续多月下滑,部分月份低于去年同期。总体来看,内需市场呈现弱复苏现象,未来趋势有望延续。

出口方面,2021年全国纺织品服装出口额3154.7亿美元,同比增长8.4%,超过2014年,创历史新高,实现“超预期”增长。出口表现亮眼的原因仍然在于疫情,国内继续补充国际供应的缺失。海外在2021年已经进行了一轮补库,但仍没有回到疫情前的水平。预计2022年特别是东南亚一些国家供应逐步恢复,替代效用将减弱,国内纺织品服装出口将面临下滑。

综合来看,临近春节假期,下游织造工厂已经陆续放假,开工率已降至15%以下,短期受成本利好支撑,价格总体来说平稳调整为主。中长期来看,原油供应偏利空,PTA行业各产品仍处于产能扩张周期,上游的扩张速度远超下游,因此成本支撑力度将下滑。另外,终端需求端则延续恢复性增长,因此2022年涤丝价格整体走势将回落。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。

2021年涤纶POY月涨跌情况

根据生意社价格监测显示,今年涤纶长丝市场行情维持震荡上行运行,全年涤纶FDY(150D/96F)涨24.65%,POY(150D/48F)涨21.87%,DTY(150D/48F低弹)涨14.01%。

| 商品 | 年初价格 | 年末价格 | 年涨跌 |

| 涤纶FDY | 5992.86 | 7470 | 24.65% |

| 涤纶POY | 5940 | 7238.89 | 21.87% |

| 涤纶DTY | 7688.18 | 8765.45 | 14.01% |

1月到3月中旬,受原油受国内疫情影响,多地实行原地过年政策,春节前对节后需求乐观预期,下游投机性需求增加,叠加原油大涨成本端提振,助推价格上涨。之后,随着原料价格炒作上涨至高位,加上节后实际需求一般,节前透支一部分需求,导致下游投机性备货积极性下降,价格出现回落;7月在原料提振短暂反弹后,因季节需求订单偏弱8月出现回落,9月中旬开始受原料再次拉涨明显利好支撑下,于10月底到达年内最高价;最后在双控及需求偏弱影响下,价格出现下跌。

2021年主要是受到成本提振,预计进入2022年涤纶长丝市场仍存在较多利空因素,具体来看:

供应将持续增加

近年来,我国涤纶长丝行业产能持续扩张。涤纶长丝产能逐年增长,截止2020年总产能达4326万吨。据了解,2021年涤纶长丝年内供应持续增加,涤纶长丝267万吨/年。

2021年国内涤纶长丝新增产能情况

| 名称 | 装置产能(万吨) | 投产日期 | 产品 | 地点 |

| 恒逸新材料 | 25 | 2021年1月份 | 涤纶长丝POY/FDY | 海宁市 |

| 福建逸锦 | 25 | 2021年2月份 | 涤纶长丝FDY | 晋江市 |

| 新凤鸣中跃 | 30 | 2021年4月份 | 涤纶长丝POY | 湖州市 |

| 恒逸新材料 | 25 | 2021年7月份 | 涤纶长丝POY | 海宁市 |

| 新凤鸣独山能源 | 60 | 2021年7月份 | 涤纶长丝FDY | 平湖市 |

| 恒鸣二期 | 30 | 2021年7月份 | 涤纶长丝FDY | 绍兴市 |

| 恒鸣三期 | 30 | 2021年11月份 | 涤纶长丝POY | 绍兴市 |

| 潍坊华宝 | 12 | 2021年11月份 | 涤纶长丝POY | 潍坊市 |

| 嘉通能源 | 30 | 2021年12月份 | 涤纶长丝POY | 南通市 |

| 合计 | 267 |

总体看涤纶长丝年内供应持续增加,年内聚酯产能410万吨/年,其中涤纶长丝267万吨/年,占65.12%,涤纶长丝产能增速8.21%。具体看,产能投放主要集中在下半年,但8-10月份内受国家双控政策影响,涤纶长丝产能投放出现空白期。2022年,据数据统计,国内新增涤纶长丝产能500余万吨,考虑到目前国家双控政策及疫情等因素将影响产能投放进度,因此预计2022年实际有效投放产能在250-300万吨附近,同比增幅7.8%附近。我国东南沿海地区龙头企业之间竞争将进一步加剧,行业集中度也将进一步提升,产业链配套将更加完善。但下游需求增速或放缓,未来供应过剩依旧是一大难题。

成本支撑将减弱

2021年原油一路高歌猛进,震荡上涨,创近几年新高。据生意社监测,WTI原油从年初的48美金上冲到10月下旬的80美金上方,年尾震荡回落调整。2021年WTI年度总体涨幅达55.39%,布伦特原油涨幅在50.65%。2021年油价上涨的核心逻辑基本与疫情演变趋势高度相关,另外,通胀预期宏观背景下,供应收紧和经济复苏也为油价上行提供了动力。但2022年全球原油供应会继续增长,向疫情以前水平靠拢。伊核协议重启谈判,伊朗原油或重回市场,OPEC也正常执行增产计划,多国释放战略库存造成供应边际增量引发较大供应压力。另外,Omicron变异毒株对原油需求潜在影响,全球原油供需格局转弱。预计2022年原油市场整体供应端利空,下行驱动较强。

PTA处于历史上第二轮快速扩能周期中,PTA年度产能、产量均创历史新高。截至2021年年底PTA产能名义产能为7122万吨,剔除长期停车的产能,有效产能为6442万吨,产能过剩程度日益严峻,随着国内产能快速扩张,装置一体化、规模化发展竞争下,行业过剩压力进一步加重,效益进一步压缩。

2022-2023年国内PTA新增产能情况

| 公司名称 | 产能(万吨) | 投产时间 | 地址 |

| 逸盛新材料2# | 330 | 2022年Q1 | 宁波 |

| 恒力石化6#7# | 500 | 2022年Q2 | 惠州 |

| 富海威联石化 | 250 | 2022年Q2 | 东营 |

| 合计 | 1080 | ||

| 三房巷3# | 320 | 2022年底 | 江阴 |

| 仪征 | 300 | 2023年 | 仪征 |

| 宁波台化 | 150 | 2023年Q1 | 宁波 |

| 海南逸盛二期 | 250 | 2023年 | 洋浦 |

| 桐昆嘉通 | 500 | 2023年 | 如东 |

| 合计 | 2270 |

短期来看,PTA受到原油持续上行提振,依旧将维持上行。但长期来看,国际原油供应偏利空价格运行重心将震荡下移,另外,PTA行业各产品处于产能扩张周期,2022年PTA产能仍是投产高峰,新投装置以大炼化为主,全年预计新增超过1000万吨产能陆续投入。上游的扩张速度远超下游,终端需求延续恢复性增长,因此2022年全年PTA供应压力也是不减。

终端需求弱复苏

2021年江浙织机综合开机平均开工率69%,较2020年上升8个百分点。上半年订单较好,处于历史同期水平,下半年订单一般,叠加江浙地区局部地区限电依旧,织造加工率整体走弱。

从终端纺织行业来看,国家统计局数据,2021年1-11月份,服装鞋帽、针纺织品类商品零售额12363亿元,同比增长14.9%。纺织品服装内需市场稳步恢复,主要得益于2020年低基数效应。2021上半年国内终端纺织品消费保持高速增长,但7、8月开始销售增速明显回落,持续多月下滑,部分月份低于去年同期。总体来看,内需市场呈现弱复苏现象,未来趋势有望延续。

出口方面,2021年全国纺织品服装出口额3154.7亿美元,同比增长8.4%,超过2014年,创历史新高,实现“超预期”增长。出口表现亮眼的原因仍然在于疫情,国内继续补充国际供应的缺失。海外在2021年已经进行了一轮补库,但仍没有回到疫情前的水平。预计2022年特别是东南亚一些国家供应逐步恢复,替代效用将减弱,国内纺织品服装出口将面临下滑。

综合来看,临近春节假期,下游织造工厂已经陆续放假,开工率已降至15%以下,短期受成本利好支撑,价格总体来说平稳调整为主。中长期来看,原油供应偏利空,PTA行业各产品仍处于产能扩张周期,上游的扩张速度远超下游,因此成本支撑力度将下滑。另外,终端需求端则延续恢复性增长,因此2022年涤丝价格整体走势将回落。

-->