一、棉花行情概述

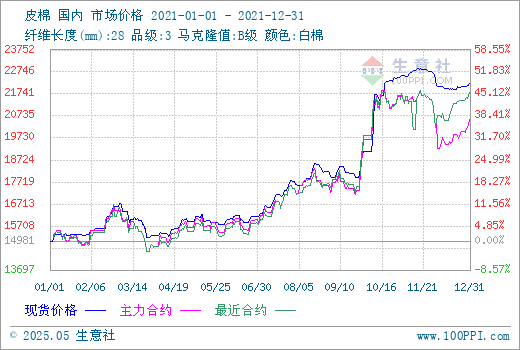

2021年,根据生意社数据显示,3128B皮棉年初价格在14981元/吨,年底价格在22206元/吨,涨幅48.23%。整体来看,今年棉花行情整体处于一个上涨通道,涨幅惊人,到了11月底由于需求不振,棉价开始进入下行盘整阶段。

二、棉花行情走势回顾

2021年国内棉花现货行情呈现震荡逐步上涨的走势,上半年行情震荡走稳,3月初行情一度冲高后又回落,到了9月底,受大宗商品市场价格上涨、国内籽棉收购价格大幅上涨等因素影响,国内外棉花价格大幅上涨至近10年来新高,之后行情一路高位,最高超过22900元/吨,到11月底时,由于新型变异毒株引爆全球市场动荡,下游消费端需求不畅,棉价又转头向下,至12月底逐步企稳。

从十年来棉花行情走势图可以看出,今年棉花价格达到十年来的最高位。

一季度:新年伊始,棉花价格处于震荡平稳的态势,行情处于历年来除2020年外的平均水平,市场供应充足整体销售顺畅。2月后,棉花行情上涨明显,在全球疫情形势放缓、疫苗接种不断推进和美国1.9万亿美元刺激政策推动下,国际棉价大幅拉升。在外棉的刺激下,国内市场春节后,郑棉行情涨至三年来的高点。春节后纺企开工较早,开工率在相对高位,订单需求加快,推动新一轮补库。同时年初国内市场涤纶、锦纶、氨纶等众多纺织原料价格均出现明显涨幅,为棉价上涨起到推波助澜的效果。包括棉花在内的纺织原料行情高涨的同时,对下游企业的压力增大,纺企生产和排单、利润都受到非常大的影响,下游纺织企对高价的原料补货意愿降低,棉花现货行情随之下跌。棉花期货受宏观因素影响大幅下跌,3月下旬中美高层对话,谈判分歧较大,加上美元走强,叠加欧洲疫情再次反弹,H&M停用新疆棉等负面消息,国内棉价明显下行,市场观望情绪较浓,下游纺织新订单跟进乏力。

二季度:4月新疆棉风波逐渐消退,棉价经历一轮下跌后企稳,清明小长假后迎来一波小幅上涨。宏观上,一季度经济数据提振,市场信心有所修复,叠加东南亚订单回流预期增强,4月下半月后棉花现期货行情涨势明显。月底配额增发消息落地,此举有利于纺织和服装外贸公司接收订单、降低原料采购成本、提高产品竞争力,5月初棉花行情应声上涨,同时郑棉随大宗商品上涨。到了中旬,国家多次提醒大宗商品价格过快上涨风险,部署做好保供稳价工作,国内棉价随大宗商品市场冲高回落,至月底行情保持弱势下行。6月初皮棉现货成交量有所增加,国内棉价经历一段下跌后出现技术性反弹。期货方面,在中国和欧美经济加速恢复及美国政府继续经济强刺激的推动下,郑棉随外棉冲高,突破17000元/吨关口,创疫情以来新高。6月底,棉纺织产业进入传统淡季,行业整体订单较前几月放缓。1-6月,纱线产量1355.8万吨,产量同比增长17.8%,纺纱高利润情况下棉价上行支撑较明显。国际方面,全球棉花期末库存下调美棉出口量增加,美国股市创下新高,国际棉价继续上涨。

三季度:国内棉花库存逐月下降,7月棉花呈现稳步上涨的走势,虽然处在传统淡季,但秋冬订单提前下达,纺企下游织造企业开工率提高,企业对后市预期较乐观,对棉花原料补充需求较大。月初储备棉开始轮出,企业竞拍活跃,带动国内棉价大幅上涨。8月初棉花行情在德尔塔变异病毒蔓延的影响下,郑棉下跌调整现货行情随之下跌。但下游需求支撑较强行情再反弹,棉纱厂库存维持低位,对棉花需求较高,同时储备棉成交火热,成交价格一路攀升支撑棉花行情行至高位。到了下半月宏观环境走弱,大宗商品行情走弱,下游棉纱追涨热度降温,以及停止非纺织用棉企业参与竞买储备棉,给市场降温,郑棉期货结束高位,棉花现货也随之下滑。9月初棉花随之前走势,需求不佳行情低迷,后受新棉采摘陆续启动,棉花收购价格提振市场,短期驱动棉花走势。月中受“双控”政策的影响,下游部分地区织厂、染厂受到较大影响,直接导致对原料需求的减少,随着双控范围的逐渐加大,纱线和坯布库存均出现增长,叠加需求海外需求增长放缓、原料价格的高企等压力和风险,棉价走势下行。到了月底,受新疆籽棉收购价格大幅高开推动,同时ICE期棉连续飙涨,十年来首次结算价突破1美元,创造了历史新高度,郑棉再次带动下快速拉涨,达到2012年5月以来高位,郑棉的上涨又支撑现货和储备棉轮出价格的抬升。

四季度:十月长假期间,因新疆棉区天气影响,资金借机炒作,郑棉在10月8日开盘涨停,价格到达近十年来的高位。同期新疆籽棉逐步集中收购上市,棉农对于后期的价格走势预期良好,籽棉收购价格不断上涨。国家加大期现货市场联动监管力度,储备棉投放继续进行,纺织行业旺季不旺,多地企业继续受限电限产影响,开机不足,新增订单较少,下游需求并未有明显改善。11月棉价高位震荡,新棉开始大规模上市,收购市场价格较十月时有所回落,棉花行情趋于理性。新型变异毒株引爆全球市场动荡,美棉受此拖累出现大跌,海外疫情反复令市场忧心,国际棉花市场行情受消费端影响走弱,棉价转向下行。随着新棉上市推进,商业库存处于相对高位,在一定程度上令棉价承压。下游棉纱企业库存逐渐加大,订单需求未明显改善,产成品累库现象导致纱厂对棉花采购心态谨慎,高价棉向下游传导困难,棉纺织处于高成本和弱需求的双重夹击。12月棉花行情维持高位震荡,储备棉暂停投放后郑棉小幅上涨,棉纱企业累库现象持续,纱线库存达5年新高,2022年一季度纺织业接单量低于预期,整体来看,棉花上下游仍处高棉价与弱需求的僵局,下游纺织市场在春节前补库的预期不断减弱,内外销订单延续弱势。国内多地疫情反复,浙江涉及到化纤、织造、印染及物流等方面,企业开工率下降,下游需求长期处于低迷状态,纺企对高棉价的抵触较大,成本向下游传导不畅。

三、国内棉花供需分析

国内棉花产量:全国棉花产量小幅下降单产提高

国家统计局公布的全国棉花产量数据显示,2021年全国棉花产量573.1万吨,比2020年减少18.0万吨,下降3.0%。其中,新疆棉花产量512.9万吨,比上年减少3.2万吨,下降0.6%;其他地区棉花产量60.2万吨,比上年减少14.7万吨,下降19.6%。2021年全国棉花播种面积为3028.1千公顷(4542.2万亩),比上年减少140.8千公顷(211.2万亩),下降4.4%。2021年全国棉花单位面积产量为1892.6公斤/公顷(126.2公斤/亩),比上年增加27.4公斤/公顷(1.8公斤/亩),增长1.5%。

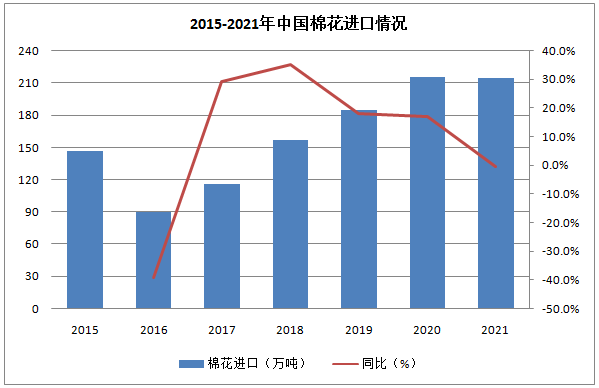

据海关统计数据,2021年1-12月我国累计进口棉花215万吨,同比减少0.6%。2021/22年度(2021.9-12)我国进口棉花37万吨,同比减少61.9%。

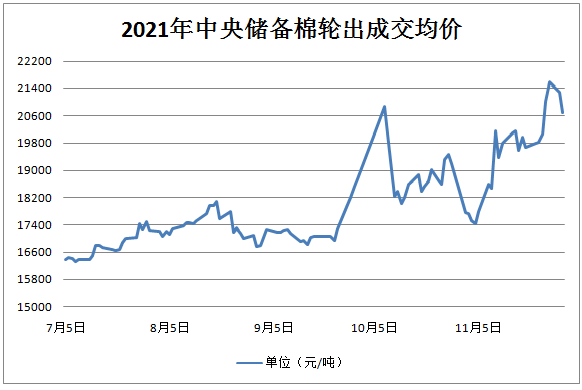

2021年储备棉轮出统计

2021年中央储备棉轮出与投放工作衔接进行,总共进行99个交易日,累计挂拍154.28万吨,实际成交120.32万吨,成交率77.99%,成交均价17998元/吨,折3128B价格19434元/吨。中央储备棉经过2021年的投放,目前库存已跌破100万吨的警戒线,未来存在轮入的需求。今年是实施储备棉轮换制度以来,在一个年度内轮出时间最长、轮出数量最多的一次,有效缓解了市场供需紧张局面,抑制了棉价快速上涨的势头。

国内棉花库存统计

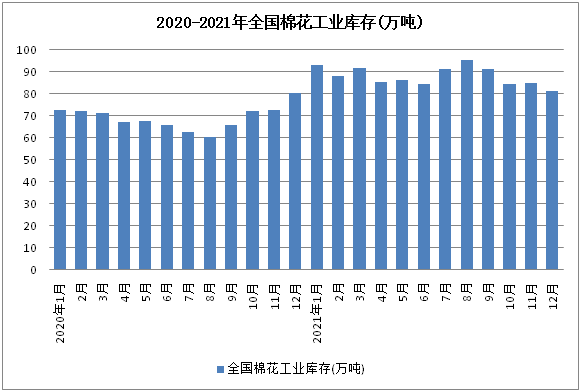

根据棉花信息网公布的工业库存报告显示,截至12月30日,纺织企业在库棉花工业库存量为81.56万吨,较上月底减少3.41万吨,同比增加1.33万吨。其中:28%的企业减少棉花库存,21%增加库存,51%基本保持不变。

国家棉花市场监测系统对2021/22年度国内棉花产销存预测:我国棉花产量 580.1 万吨,同比下降 14.90 万吨,降幅 2.50%;消费量 824 万吨,同比下降37万吨,降幅4.30%;进口量231万吨,同比下降43.66万吨,降幅15.90%;期末库存 610.94 万吨,同比下降 16.17 万吨,降幅 2.66%;产需缺口 243.90 万吨,较 2020/21 年度收窄 22.10 万吨。

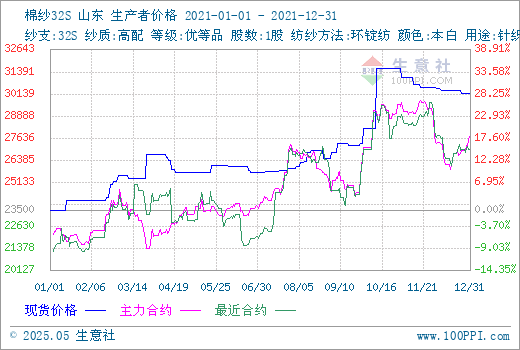

四、下游棉纱行情

一季度纺企开机率保持较高水平,下游需求较好,叠加海外疫情反复,影响较大,订单回流至国内,棉纱行情一路稳定上涨。4月由于国外疫情反弹影响,需求受限,加上下游坯布库存增加,棉纱出现下行盘整。

国内传统淡季因消费增长原因,在7-8月旺季提前,棉纱需求较好,开始进入上行通道,到了9月受双控政策及东南亚复工影响,订单开始下滑,江浙地区织造印染企业开机低位,坯布出现累库趋势,高棉价使得下游价格传导不畅,同时消费需求减弱,国内金九银十迹象不限显,棉纱行情低迷。9月底,棉花行情大涨,创下新高,成本大涨下带动棉纱行情大幅上涨。

10月棉纱行情处于10年来的最高位,受棉花价格上涨提振,棉花棉纱期货连续上涨,棉纱企业看涨情绪浓厚,企业提价底气十足,到了11月由于下游需求长期处于弱势,成本无力支撑,加上下游对高棉价的抵触,棉纱价格开始下跌。

12月棉纱行情持续阴跌,行业淡季下需求支撑不足,纱线库存达近年来高位,坯布端同样维持偏弱行情,下游按需采购为主,原料高位运行,向下传导受阻。棉纱企业以去库存为主,开机生产热情较低,商家回笼资金价格优惠,棉纱成交冷清。

根据中国棉花协会数据,截至12月底,纺织企业纱线库存天数为27.23天,环比上涨1.87天;坯布库存天数为32.97天,环比上升1.08天,纱布库存均位于历史同期高位。

海关数据显示,2021年累计进口棉纱212万吨,同比增加18万吨,增幅11.4%,2021/2022年度中国累计进口棉纱63万吨,同比减11万吨,减幅10%。

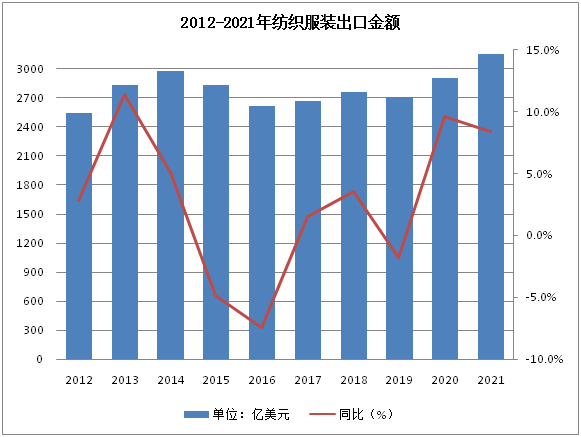

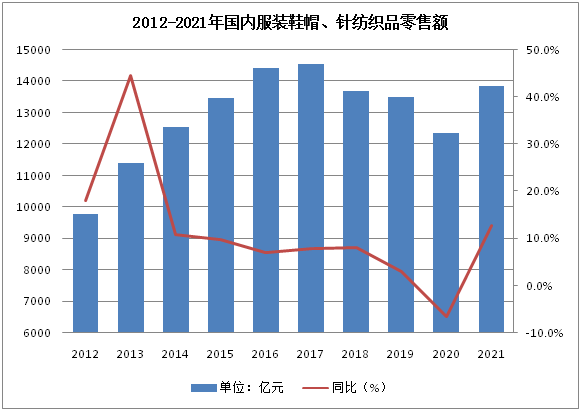

五、2021年我国纺织服装出口及内销

据海关总署统计,2021年,我国纺织品服装累计出口额为3154.6亿美元,同比增长8.38%,其中纺织品累计出口额为1452亿美元,同比下降5.60%;服装累计出口额为1702.6亿美元,同比增长24%。出口数据显示我国出口强劲。

国家统计局数据显示,2021年我国限额以上企业服装鞋帽、针、纺织品零售额达13842亿元,同比增长12.7%。从数据来看,中国纺服需求呈现前高后低的明显态势,下半年需求增长明显放缓。

六、2021年国内纺织原料行情

|

商品 |

年初价格 |

年末价格 |

同比涨跌 |

|

氨纶 |

41400.00 |

63800.00 |

+54.11% |

|

干茧 |

94750.00 |

146000.00 |

+54.09% |

|

皮棉 |

14981.50 |

22206.83 |

+48.23% |

|

生丝 |

318000.00 |

442812.50 |

+39.25% |

|

PTA |

3628.89 |

4963.00 |

+36.76% |

|

棉纱21S |

22400.00 |

28866.67 |

+28.87% |

|

棉纱32S |

23500.00 |

30166.67 |

+28.37% |

|

涤纶FDY |

5992.86 |

7470.00 |

+24.65% |

|

涤纶POY |

5940.00 |

7238.89 |

+21.87% |

|

人棉纱 |

15233.33 |

18266.67 |

+19.91% |

|

涤纶短纤 |

5948.00 |

7076.67 |

+18.98% |

|

锦纶POY |

14500.00 |

16925.00 |

+16.72% |

|

丙烯腈 |

12733.33 |

14560.00 |

+14.35% |

|

涤纶DTY |

7688.18 |

8765.45 |

+14.01% |

|

锦纶DTY |

17000.00 |

19320.00 |

+13.65% |

|

粘胶短纤 |

11008.33 |

12180.00 |

+10.64% |

|

锦纶FDY |

18266.67 |

20075.00 |

+9.90% |

|

涤纶纱 |

13375.00 |

14025.00 |

+4.86% |

据生意社价格监测,2021年大宗商品价格涨跌榜中纺织版块环比上升的商品共18种,其中涨幅5%以上的商品共17种,占该板块被监测商品数的94.4%,涨幅前3的商品分别为氨纶(54.11%)、干茧(54.09%)、皮棉(48.23%)。环比下降的商品为0。本年均涨跌幅为25.51%。

七、后市预测

从供应端来看:国际方面,从美国农业最新供需报告来看,2021/22年度全球棉花产量增产至2634万吨。今年由于国际棉价大幅拉涨,下一年度全球种植面积将大概率上升。国内方面,据国家棉花市场监测系统预测,2022年中国棉花意向种植面积4361.3万亩,同比增加42.2万亩,增幅1.0%。

从替代品来看:粘胶短纤、涤纶短纤作为棉花的替代品,2021年均有不同幅度的上涨,从走势来看,涨幅不及棉花。其中粘胶短纤年底价格为12180元/吨,较年初上涨10.64%;涤纶短纤年底价格为7076.67元/吨,较年初上涨18.98%。而棉花2021年年底价格为22206元/吨,较年初上涨48.23%。棉花行情的大涨使得替代品优势显现,10月后人棉纱、涤纱的即期利润要好于棉纱。32S涤纶纱年初价格13375元/吨,年底价格14025元/吨,涨幅4.86%。30S人棉纱年初价格15233元/吨,年底价格18266元/吨,涨幅19.91%。若价差持续扩大市场转产生产混纺纱、涤纱的企业或将增加。下游部分企业开始调整纱线结构,扩大混纺纱、纯涤纱产量,下调棉纱产量,这对未来棉花消费形成一定压力。

需求端来看:2021年,得益于国内良好的疫情防控措施,年初棉纺织市场开局良好,上半年一直处于需求强劲的局势,加上海外订单回流支撑,棉花棉纱行情大幅上涨。当前纺织行业需求延续弱势,下游不景气、需求不佳的问题令棉价上涨乏力,下游终端消费难以承接高成本,产业链传导不畅继续向上游施压。国家棉花市场监测系统对2021/22年度国内棉花产销存预测:预计棉花消费量824万吨,同比下降37万吨,降幅4.30%。2022年全球棉花供需中性偏多,国外格局较国内偏紧,国外棉价预计将会比国内棉价强势。当前中国供需数据表现暂且良好,棉价支撑力度保持。

2022年的棉花展望:全球棉花消费减弱,国内下游需求难以接受高价位原料,21年年底纺织企业累库现象加大,对原料的采购放缓。长期来看,我国纺服消费进入低增长阶段,新冠病毒变异给疫情带来不确定性增加,预计22年内销驱动减弱,纺服需求较疫情前增速降低。尽管需求上不尽人意,2022年棉花种植面积又有增加,但种植成本也同步上涨,这将支撑农户对下半年籽棉的心理售价,同时国储库存偏低,存在轮入需求,这些利好消息也将支撑棉价,预计上半年受成本支撑,棉价高位震荡,下半年成本支撑逐渐减弱,主要关注中美贸易关系对棉花进口的影响,新棉抢收及种植成本下农户的售价预期,同时考虑到疫情对全球的影响,预计下半年行情不及21年,但总体处于高位。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。