2021年硅料走出长牛行情,多晶硅从年初60000元/吨左右升至年末180000元/吨上方。据生意社监测,全年涨幅达177%,最高涨幅近200%。硅料上涨主要受供应短缺,以及下游需求旺盛导致的严重供需错配影响。虽然硅料价格高企,利润可观,硅料企业纷纷扩产,但2021年建成投产装置偏少,仍不能满足市场需求。而下游受光伏政策利好影响,需求持续放大,全年硅料供应都处在相对偏紧的状态中。

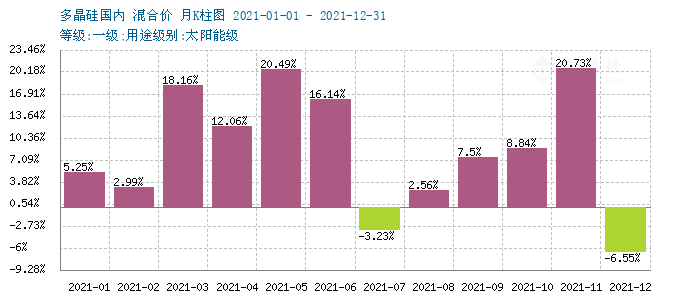

下面具体看一下硅料全年走势:

1、2月份,多晶硅逐渐走出2020年4季度的跌势,价格开始探底回升,市场逐渐表现为供需两旺。供应端,硅料企业开工率正常化,生产量基本达到极限,叠加四川、鄂尔多斯、内蒙古等地区厂家装置复工,给市场供应提供了增量,但目前的高开工率并没有导致累库,企业订单普遍签订良好。主要原因还是下游需求增加。需求来看,下游硅片厂家产能集中投放给市场带来新的采购量。再就是,春节前集中备货加大了市场对硅料的需求。

3-6月,国内硅料的快速上涨期,市场呈现上行周期长、涨幅大的特点。硅料则表现供应吃紧,下游硅片轮番提价也助长了此波行情。国内大约有11家硅料生产厂家,此前全速生产仍表现供不应求,但这段时期,不少装置进入检修期,新疆两套装置,内蒙一套装置分线检修或停车,加剧了市场供应风险。但下游硅片扩产以来,采购量只增不减。硅片大厂轮番调涨也是进一步推高了硅料的价格。

7月到8月份上旬,硅料出现了短暂盘整周期,但市场回调幅度却十分有限。一则,市场涨至空前高位,有理性回调的需求,更重要的是供需出现了一些新的变化。主要是终端对上游硅料、硅片高价格出现抵触心理,采购进一步放缓。下游硅片来看,由于硅片前期调涨剧烈,下游电池开工率进一步下降,导致硅片出货不畅,这段时间硅片大厂一度受库存压力而短暂下调价格。

从8月中下旬到11月,硅料再度上冲,从8月份以来,国内多晶硅厂家进入检修期,每个月至少有两套装置停产检修,最极端的8月份曾有4套装置停车或降负荷开工,无独有偶,德国瓦克和马来西亚OCI装置也未恢复,进口货源和国内硅料同时拉高。市场供应量空前下降,这进一步加剧了供需矛盾。下游硅片厂家采购量放大也起到推波助澜的作用。自从8月份以来,光伏行业持续回暖,一方面受国家政策影响,基建板块发力,光伏也属于受益板块,硅料的下游硅片厂家也进入下半年陆续投产时期,采购量放大令硅料供不应求,硅片价格也水涨船高。硅料在11月底行至全年峰值,多晶硅价格区间在175000-190000元/吨,单晶硅料突破27万大关。

12月份,国内硅料止涨回落。国内多晶硅逆转了长牛行情,价格自高位回落,据生意社监测,多晶硅月跌幅在6.55%。国内硅料厂家价格连续走低,硅料在下游硅片和电池、组件的拖累下开启下行模式。国内料和进口料均有不同程度的跌幅。另外,年底下游光伏装机量减,需求走低限制原料价格。

2022年展望:

2022年硅料走势可能不如2021年强势,这主要受供需基本面影响。一方面,2022年国内硅料仍有很多装置亟待投产,既有老牌厂家扩产,也有新的企业加入光伏源头端,新增产能大约在50万吨。市场供应存在一定的风险,2022年一季度投产期比较密集,待装置稳定产出可能会到二季度,届时硅料可能会有比较强的下行幅度。另外,三四季度市场仍有产能投产,下半年硅料可能仍难有好的行情。

需求端来看,2021-2022这两年是硅片集中投产期,2022年硅片新增产能高达90GW。但下游电池和组件需求可能不如预期,这也进一步降低硅片厂家的开工率。从而进一步反噬上游原料端硅料。

综合考虑,预计硅料供应增加的同时,需求也在增长,目前国家为了实现“碳达峰”、“碳中和”的目标,大力推行清洁能源,扶持光伏产业政策,但需求增长可能需要一定时间,增速不及硅料、硅片扩产速度,因此供应整体会呈现一定过剩。尤其是2022下半年投产期到来,多晶硅可能面临高位回落行情。

【版权声明】秉承互联网开放、包容的精神,化工网欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源化工网;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至info@netsun.com,我们将第一时间核实、处理。